無論有沒有買過美股,相信你必定聽過標準普爾500指數(S&P 500 Index)。1957年以來,標普500指數追蹤美國500大上市公司表現,因其極具權威及代表性,不但是最深入民心的股市指數,更被視為反映美國經濟周期變化的重要指標。我們日常談論美國股市升或跌、牛或熊,基本上都是以標普500指數的走勢來衡量。

隨着美國股票市場不斷擴充,歷年來,標普500指數升來跌少,而過去10年,指數年均增長達13.6%,買入並長期持有追蹤標普500指數的基金或ETF,一直以來都是不少專業推崇的穩健投資策略。

標普500指數的歷史由來

標普500指數的起源可追溯至19世紀。1860年,亨利.瓦納姆.普爾(Henry Varnum Poor)成立普爾出版公司(Poor’s Publishing Compamny),出版鐵路行業的投資指南,該公司又在1926年成立了一個由90隻股票組成的綜合價格指數。

另一邊廂,標準統計公司(Standard Statistics Company)在1906年成立,並於1923年推出一個追蹤233間上市公司的指數,成為日後標普500指數的雛形。

至1941年,普爾出版與標準統計公司合併,標準普爾(Standard & Poor’s)宣告誕生,並於1957年將既有的指數成份股擴展至500隻,亦即是家傳戶曉至今的標普500指數。

關於標普500指數的重要事件

- 4/3/1957:指數正式推出

- 1958:全年升幅達38.06%,是該指數按年計最大升幅

- 31/8/1976:領航(Vanguard)推出首個標普500指數基金

- 21/4/1982:首個標普500指數期貨面世

- 1/7/1983:首個標普500指數期權面世

- 19/10/1987:創下史上單日最大跌幅,達20.47%

- 22/1/1993:首個追蹤標普500指數的交易所買賣基金SPDR S&P 500 (SPY)誕生,至今仍是規模最大的ETF

- 2/2/1998:標普500指數首次衝破1,000點

- 13/10/2008:創下史上單日最大升幅,達11.58%

- 26/8/2014:標普500指數首次衝破2,000點

- 8/2021:標普500指數屢創新高,升破4,400點

標普500指數的成份股

標普500指數的成份股,遠比只有30間上市公司的道瓊工業平均指數多,但其代表性並非來自成份股多寡,而是來自市場認可的指數,其他指數如羅素2000、道瓊威爾夏5000追蹤所市場數據雖更廣泛,但主流投資者仍只會將標普500與美國股市劃上等號。

標普500指數以上市公司市值為主要指數,而近年科技股熱潮下,蘋果、亞馬遜等一堆科技龍頭股價水漲船高,因此10大成份股幾乎盡是皆知巷問的科技巨賈:

標普500指數10大成份股

| 股票 | 行業 |

| Apple Inc. (AAPL) | 資訊科技 |

| Microsoft Corp(MSFT) | 資訊科技 |

| Amazon.com Inc. (AMZN) | 消費者非必需品 |

| Facebook Inc A(FB) | 通訊服務 |

| Alphabet Inc A(GOOGL) | 通訊服務 |

| Alphabet Inc C(GOOG) | 通訊服務 |

| Tesla, Inc(TSLA) | 消費者非必需品 |

| Berkshire Hathaway(BRK.B) | 金融 |

| Nvidia Corp(NVDA) | 資訊科技 |

| JP Morgan Chase & Co(JPM) | 金融 |

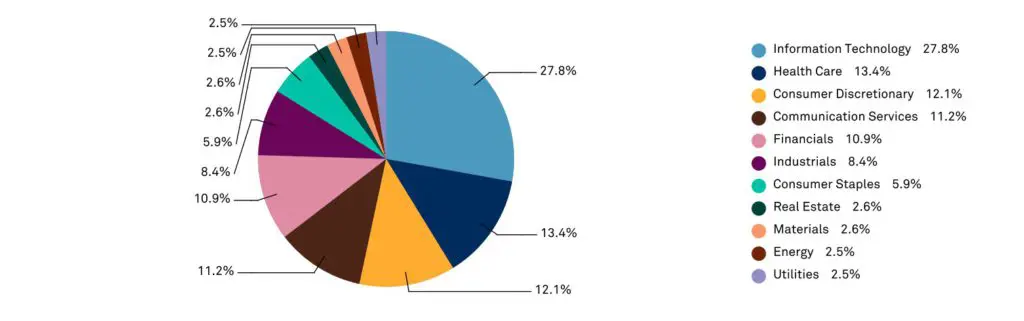

標普500指數行業分類

長線投資標普500指數是否必勝?

在2010年至2020期間,標普500指數年均升幅達13.6%,僅在2018年出現4.4%跌幅,其餘年份全屬升市。近年入市並長期持有標普500指數基金或ETF的投資者,可輕鬆地實現資產增值。

當然,這並不代表盲目入市長揸就必定可賺錢,投資者入市的時間點,仍是不可忽視的關鍵因素。舉例說,標普500指數在2000年至2002年、2007至2009年均出現較長時期的下跌趨勢,而事實上,標普500指數在2000年科網股泡沫爆破後,一直等到2013年才重上昔日高位,可見美股並非不可能長期處於熊市。

在當年熊市買入標普500指數ETF的投資者,眼見持續多個月股價每況愈下,如抵不住心理壓力止蝕離場,將錯失其後大市牛氣沖天的賺錢機會。批評別人止蝕不智,無疑是「馬後炮」的侃侃而談,但當局者迷,熊市時誰又估到2013年後重拾高位後,連續8年屢再破頂?正如今日天天都有人叫嚷「泡沫又來了,一定要止蝕」,但直到這一刻,長期好友仍然是贏家。

既然大市走勢難測,普通散戶投資者可做的,是盡量減少入市時機風險。其中一種較簡單及流行的策略,是採用「平均成本法」,以月供、季供或其他形式分注入市,長期持有股票,減少在錯誤時機入市的風險。緊記長線投資的持貨期是以年計,要避免因短線恐慌而沽出手上具長遠升值潛力的資產。