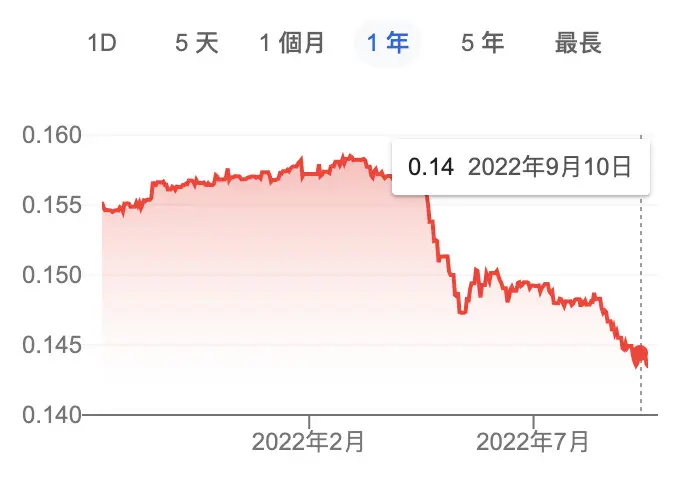

隨著美國聯儲局加息,美元匯價持續上漲,引發亞洲及歐洲貨幣浪接浪地貶值,人民幣匯率亦正經歷巨大風浪。 9月,人民幣兌美元匯率跌至6.99,多次逼近1美元兌7元人民幣心理關口。

目前人民幣的貶值浪潮,主要由中美利率差異所造成——美元存款在加息後更有利可圖,與維持低利率的人民幣漸漸出現息差,鼓勵資金流向美元。如果美聯儲局不扭轉加息政策,而中國維持低利率,人民幣匯率壓力勢必增長。

中國為甚麼不加息反而降息?

儘管面臨息差及貨幣貶值壓力,中國至少在可見未來似乎仍有充分理由維持寬鬆貨幣政策。

首先,中美利率政策與其各自經濟問題息息相關。美國之所以不斷加息,主因之一是要緩解新冠疫情期間大規模「放水」刺激經濟所造成的高通脹問題;反觀中國的房地產危機、封關對經濟打擊仍揮之不去,維持低利率有助減低貸款成本、刺激出口,振興經濟。

另一方面,與其他非美元主要貨幣相比,今輪人民幣匯率的跌幅相對輕微,年初至今僅跌10%左右,同期歐元貶值14%,日圓貶值則12%。而中國想解決人民幣眨值,除了調整利率還有其他板斧。人民幣並非完全市場化貨幣,央行可根據外貿易表現調整人民幣匯率估值。為防止人民幣對美元匯率大幅下跌,中國人民銀行2022年9月15日起已將外匯存款準備金率(RRR)從8%下調至6%。

人民幣貶值,香港投資者點應對?

中港投資市場關係密切,中資企業對香港股市影響越來越深,因此本地投資者無論是否有買中資股,都無可避免受人民幣貶值及其對資產市場連帶影響波及。

不利大宗商品價格

中國是原油、銅、鐵礦石及大豆等大宗商品的全球最大買家,這將些大宗商品一般以美元計價,因此,人民幣兌美元匯率下跌,將使中國進口商採購成本上漲,抑制了需求。當中國貿易商借美元採購大宗商品時,人民幣貶值使其面臨更高融資成本。這將防礙全球大宗商品價格升值。

中國出口業可受惠

對中國出口商而言,貨幣貶值增加貨品吸引力,亦提升以美元交易貨品的銷售利潤。除了製造業及加工業外,中國是全球鋁、稀土及太陽能電池等主要供應國,投資者可留意相關企業股票或期貨。

穩守美元/港元貨幣資產

新冠疫情、俄烏戰爭、能源短缺、全球供應鏈等問題接二連三,今年全球投資市場增長動力嚴重不足,投資者避險情緒高漲。襯美元加息買入相關貨幣基金,或以美元做定期存款,是穩陣而可賺簿利的簡單部署;而在聯繫匯率制度下,港元隨美元加息是意料中事,直接將港元存入銀行做高息定期或活期存款,可無風無險地賺到年利率1、2厘存利。