為甚麼要理財?談起理財及投資,有人視為例行公事,有人認為是艱深學問,也有人對此嗤之以鼻,認為是銅臭之物。其實,生活在堅尼系數(Gini coefficient)全球名列前茅的香港,無論是崇尚搵錢至上的人,抑或熱愛發夢的理想主義者,我們或多或少曾為錢而煩惱,慨嘆起跑線不如「父幹」族、薪金永遠不夠用、買樓和供樓難過登天……

錢是很多香港人的煩惱之源,學習理財至少能幫助我們解決部分憂愁,一步步地築起通往自由之路。

了解理財第一課:個人資產淨值

個人理財所「理」的,是每個人的資產。因此,要了解理財,第一步應對個人資產淨值建立基本概念。

所謂資產淨值,是指個人持有的流動資產(如存款),加上非流動資產(如物業、車)及投資項目(如股票、債券、強積金),減去負債(如按揭、信用卡)所得的餘額。

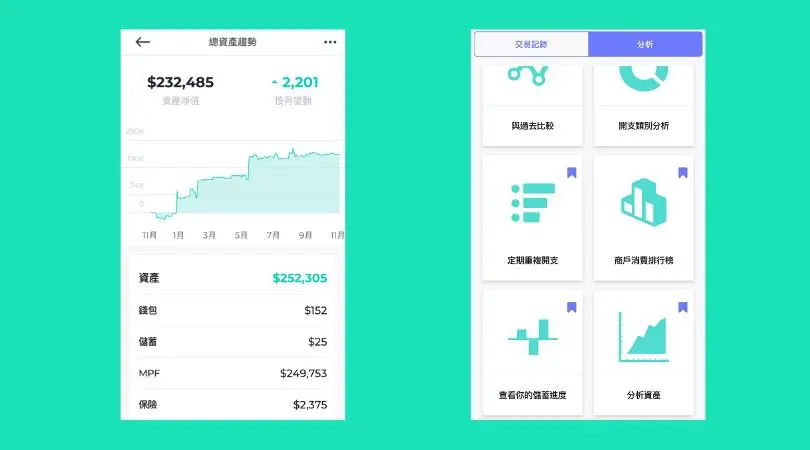

個人資產種類繁多,而資產價值每日可升可跌,要掌握自己的資產價值並不容易。Planto備有資產分析功能,連結賬戶後,可馬上看到自己的資產淨值變化走勢。

下一步

下一步

不理財:個人資產被通脹蠶蝕

在理財路上,必定不可忽視通脹的影響。香港近年通脹率約2.5%,看似對當下財務不痛不癢,但假以時日卻可令人慘輸身家。假設有一個人月儲5,000元,30年後他將擁有180萬元,但到時180萬元的價值只相等於現時約125萬元,通脹讓人喪失30%資產。

由此可見,無論我們如何省吃儉用,單靠儲蓄實體現金,或是放在活期存款內賺取微薄利潤,資產還是會在通脹中流失。要抵抗通脹,唯一辦法就是透過投資增進資產。

下一步理財的目標,是促使個人資產增值,助你實現目標,並同時透過投資獲取被動收入,邁向財務自由——有充裕資金應付生活,工作不再只為賺錢,而是為了興趣——當你達至這種財務狀況時,就能盡情享受做自己喜歡做的事。

透過記賬及預算掌握現金流

現金流是個人理財中的關鍵概念之一,所指的是流入及流出的資金,簡而言之即是我們的收入與支出。理財的大方向,應是設法增加資金流入、減少流出。

在介紹如何投資致富前,先談怎樣從慳中求財。慳錢並不是說要挨飢抵餓過、過苦行生活。只要有系統地了解個人消費習慣,就能行之有效地運「剔除法」,減省不必要的支出,在不影響生活質素下增進儲蓄。譬如說,你不時因遲起床而要搭的士上班、花錢訂閱不常收看的串流影視服務,這些都是可避免的支出。

不少香港人擁有多張信用卡及銀行戶口,想有條理地梳理支出實不容易。使用Planto的自動記賬功能,不費吹呼之力,每月收支即分門別類地呈現,現金流一目了然。這有助我們細思及分辨日常消費中的「想要」和「需要」,做好每月財務預算,實踐你專屬的儲錢之道。

下一步信用卡:賺現金回贈 變相慳支出

市面上信用卡多不勝數,特色可包括豐富現金回贈、容易儲里數、八達通自動增值、免費入機場貴賓 等。按個人消費習慣,選取最適合自己的信用卡,有助在日常生活中減省支出。

下一步開始投資:證券行投資成本比銀行低

投資前先要開立證券戶口。香港多間銀行、證券行均有推出港股投資戶口,收費有平有貴,揀銀行還是證券行開始投資最着數?

假設股民每月用20,000元投資股票,並分5次進行交易,選用主流銀行,每月費用至少約525元;如選用上述提及的證券行,每月交易收費只需約100元,每月開支比用銀行投資少約425元。10年過後,可節省51,000元(425元 x 12月 x 10年)交易支出。

若投資者進取地把慳到的手續費用作投資,以每年回報率6%計算,由銀行轉用證券行投資的股民,足足可慳近7萬元交易支出。使用證券行投資明顯有助降低收費,但銀行的信譽、便利性等,也是留住客戶的誘因,股民須好好衡量,銀行的服務是否值得你支付較高昂的手續費。

用證券行買股票,佣金及行政費無疑比傳統銀行更便宜。

下一步開始投資:了解產品風險

投資是我們增值資產、對抗通脹、提升現金流,並改善生活素質的不二法門。理財新手可能對投資感到憂慮:「萬一蝕錢怎麼辦?」但正如剛才提到,不投資,現金勢必在通脹中損失價錢。我們不應因害怕失敗而抗拒投資,相反應好好控制風險,在能承受的風險下盡力提高投資回報。

常見的投資及儲蓄產品包括股票、貨幣基金、定期存款、債券、年金等,近年還新興用投資機械人,輔助分析及挑選股票或基金。別忘記香港打工仔每月供款的強積金(MPF)也是投資產品,當中可包涵不同風險的股票、基金和債券。與其對強積金放任不管,不如以此為開始摸索投資的起點。

無論投資哪些產品,必先了解其特性及風險。籠統而言,風險越高的產品,回報越高,反之亦然。例如富途證券的貨幣基金屬穩健產品,但回報率或只有約2%;股票市場波幅較大,但回報也較高。選擇股票ETF,則等同同時買入多隻股票,具分散投資作用。

下一步怎樣制定適合你的投資策略?

追逐金錢是數字遊戲,我們最終目標是要透過投資及資產增值實現人生目標,因此你須按個人目標,度身訂造投資策略。

例如你計劃在1年後買樓及結婚,理應以穩健為先,以免影響成家立室的大計;若是剛畢業的新鮮人,計劃10年內置業,則可考慮比前者進取一點。如果你的投資目標是希望增加每月現金流,或會考慮穩陣的收息股。

下一步好好管理強積金

香港打工仔每月須以薪金5%作強積金供款,僱主另為僱員供款5%。以一個25歲,月入2萬餘元的打工仔為例,隨着薪金增長,每月10%供款以年回報率4.8%計算,在65歲退休時強積金可為他帶來超過500萬元財富。對強積金愛理不理,將錯失資產增值機會。

強積金主要分為5種,風險及回報由至低為股票基金、混合資產基金、債券基金、保證基金及保守基金,可投資在不同國家、地區及類別的資產。打工仔宜按人生階段及退休目標作分散投資。如選擇目標日期基金(TDF)或預設投資策略(DIS),投資組合風險會隨個人年紀增長而降低。如希望增加強積金供款,可考慮用可扣稅自願性供款,獲取每年上限6萬元的扣稅額。

每次轉工後,如打工仔未對強積金賬戶作任何指示,原有供款戶口將自動變成「個人賬戶」繼續投資。打工仔可選擇持有多個強積金賬戶,以分散投資,或整合強積金戶口,以方便管理。

下一步買保險:給自己和家人設財務防線

提起人壽保險,很多職場新鮮人一頭霧水,或自忖年輕力壯,認為是不必要支出。其實,從個人理財及風險管理角度,保險可被視為一道防線,一旦投保人遇上疾病、意外甚至身故,不致馬上失去經濟支柱。

為避免因突發事故,影響儲蓄及長遠人生計劃,我們應在經濟能力許可及有需要情況下,考慮購買醫療、危疾、意外、家居、汽車及旅遊等保險產品。此外,香港政府為自願醫保(VHIS)計劃提供稅務優惠,為自己及多名家人購買可慳更多稅。

下一步注意:投資涉及風險,本網的資訊僅作教育用途,並不構成投資意見或建議,故不應被視為作任何投資決定或行動的基礎。我們可能因用戶申請金融產品而從合作夥伴獲得少量佣金,但我們提供的內容時刻秉持獨立及客觀。